源用于扩展移动和围绕着视频和其它格式的新型广告。

12月3日消息,据外电报道,消息人士周三透露,在雅虎开始考虑出售网络核心业务之后,已有数家公司对雅虎的上述资产表示出浓厚的兴趣。

在玛丽莎·梅耶尔(Marissa Mayer)出任雅虎首席执行官超过三年后,这家公司依旧未能实现复兴。雅虎在网络广告市场的营收和市场份额近年来一直处于下滑之中。梅耶尔此前一直尝试着通过分拆所持阿里巴巴集团的股份来安抚投资人,但是因为美国国税局未直接同意雅虎免税分拆的申请,此交易目前依旧前途未卜。Gabelli & Co.驻纽约分析师贝瑞特·哈瑞斯(Brett Harriss)表示,“雅虎免税分拆阿里巴巴集团的交易仍存在大量的不确定因素。分拆固然对投资人有利,但却无力解决雅虎核心业务当前面临的困局。”

据悉,目前考虑收购雅虎网络核心业务的公司包括了美国电信运营商Verizon通讯,以及互联网公司IAC/InterActive。另有消息人士称,如果雅虎考虑分割出售业务,新闻集团也对收购雅虎的部分业务很感兴趣。此外,私募公司德太投资也在考虑收购雅虎的媒体资产。截至目前,雅虎发言人对此报道未予置评。

虽然雅虎近年来陷入营收下滑的困境,但因为该公司仍拥有超过2亿美国月访问用户,因此该公司的核心互联网业务仍得到了不少潜在收购方的青睐。对私募公司而言,吸引力在于私有化雅虎后能对其进行大规模重组。上市公司大规模的重组通常会受到市场密切关注,因此会变得更加困难。举例来说,私募公司在收购雅虎核心资产之后,在削减投资的基础上能够继续获取该公司的现金流。

《华尔街日报》周二报道称,雅虎董事会将于本周召开会议,考虑一些重要的战略选择。在这些战略选择当中,包括了出售核心资产,以及是否继续分拆所持阿里巴巴集团的股份。按照目前的阿里巴巴集团的股价计算,雅虎所持股份的市值超过了300亿美元。

雅虎可能会选择不出售核心业务。Pivotal Research Group分析师布莱恩·维塞尔(Brian Wieser)在周二的投资者报告中称。该分析师认为,排除雅虎持有的现金,该公司核心资产的价值约为19亿美元。Cantor Fitzgerald的分析师约瑟夫·斯考利(Youssef Squali)则认为,雅虎核心资产的价值约为39亿美元。

无论是上述哪位市场分析师当前给予雅虎核心资产的估值,都超过了雅虎当前股价所反映出的核心资产的估值。排除所持阿里巴巴集团和雅虎日本的股权,投资人当前给予的雅虎核心资产估值甚至为负值。SunTrust分析师罗伯特·派克(Robert Peck)表示,雅虎的核心资产可能会有许多理论上的买家,其中包括Verizon、AT&T、康卡斯特、沃尔特迪士尼以及新闻集团。

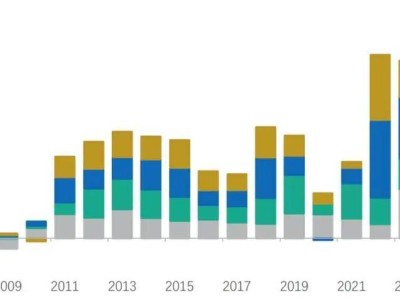

任何雅虎核心业务的买家都将会面临一些棘手的问题。这家公司的传统优势项目台式机显示广告业务目前正处于下滑之中。雅虎曾是许多大品牌一站式广告预算投放首选地,但是该公司如今的情况要比Facebook和谷歌(微博)差出许多。市场调研公司eMarketer预计,美国数字广告市场规模今年将达到581.2亿美元,雅虎只占据了4.4%的份额,低于去年的5.1%。

对Verizon通讯而言,收购雅虎能够支撑该公司不断壮大的广告技术业务。这家电信公司在今年6月已斥资44亿美元收购了AOL。AOL擅长于帮助第三方网站销售更多的网络广告,而雅虎则拥有庞大的注册用户信息和电子邮箱数据。把AOL、雅虎与Verizon的无线业务数据进行整合,能够成为让谷歌、Facebook更敬畏的网络广告竞争对手。

雅虎此前曾考虑过与AOL的合并问题。AOL时任首席执行官蒂姆·阿姆斯特朗(Tim Armstrong)目前仍在Verizon通讯任职,如果雅虎核心互联网业务被Verizon通讯收购,阿姆斯特朗将会负责合并后的雅虎-AOL的业务。不过Verizon无线收购雅虎核心网络资产的业务也会产生业务重叠的问题。举例来说,AOL在2013年收购Adap.tv拥有了视频广告平台;而雅虎在去年也收购了与Adap.tv类似的BrightRoll。

传统媒体公司为何要收购雅虎核心网络资产的原因仍不十分明确。雅虎如今每年仍能够获取数十亿美元的广告营收,并拥有一支规模庞大的销售队伍。对于像沃尔特迪士尼这样的公司而言,雅虎的受众和消费者数据将使其推广主题公园和电影非常有价值的资产。AT&T收购雅虎核心网络业务,主要是为了对抗Verizon对AOL的收购。消息人士称,雅虎核心业务的潜在收购方还包括了软银。

股价上涨

在雅虎董事会将商讨公司核心业务前景的消息曝光之后,雅虎股价周三逆市上涨1.94美元,涨幅为5.75%,报收于35.65美元。目前距雅虎完成分拆阿里巴巴集团股权的工作还有不到两个月时间。该公司原计划在今年年底前完成分拆,但随后推迟至明年1月底之前。美国国税局在今年9月未批准雅虎免费分拆的申请,但雅虎执意表示将继续进行分拆。这也让投资人开始担心雅虎最后需要为此交易缴纳巨额的税款。

取消分拆阿里巴巴集团,转而决定出售核心资产的计划能够安抚雅虎投资人。根据CRT Capital Group分析师罗伯特·库尔波斯(Robert Coolbrith)的预计,雅虎最多需要为分拆阿里巴巴集团股权资产缴纳80亿美元至130亿美元的税款。如果出售核心资产,雅虎需缴纳的税款约在10亿美元至20亿美元。

压力重重

对梅耶尔而言,雅虎的其它选择还包括继续执行分拆方案,并对公司进行重组。梅耶尔和雅虎管理层均坚持表示,在分拆阿里巴巴集团资产的工作完成之后,他们将把工作重心转向核心业务,努力让公司实现复兴。梅耶尔在今年10月曾表示,在公司下一次的财报电话会议中,将会披露“此计划的具体细节。”她当时曾表示,“这一长期的战略不可能会在一个季度内奏效。在未来的几个季度,我们将致力于差异化我们的产品。”

雅虎已经把资源用于扩展移动和围绕着视频和其它格式的新型广告。雅虎此前还通过结盟谷歌,帮助提升公司的搜索广告营收。不过此类做法并不能真正令雅虎投资人感到满意。今年以来,雅虎股价累计下跌了33%;阿里巴巴集团的股价则累计下跌了19%。

雅虎当前还面临着高管离职潮的压力。在今年已有13位高管离职之后,《华尔街日报》指出雅虎员工士气已经陷入危机。Re/code报道称,梅耶尔甚至已要求高管与公司签订协议,保证未来3至5年内不会离职。BGC Partners分析师科林·吉利斯(Colin Gillis)指出,“雅虎如今面临的压力正在不断增大。”