YU7正面对标Model Y,波及六大新势力和两大隐形对手。

(dingjiaoone)原创

作者 | 金玙璠

编辑 | 魏佳

“过去几天,几乎所有车企都在研究小米YU7大卖对自己的影响。”一位汽车行业从业者这样描述当下的车圈氛围。

6月26日晚22点,小米汽车首款SUV车型YU7开启下定通道(下定规则为5000元定金7天未锁单可退)。短短3分钟,大定突破20万辆;1小时后,这个数字飙升至28.9万;18小时锁单24万辆——YU7可能是有史以来卖得最快的车,按25.35万元起售价折算,订单价值已突破600亿元。

这个订单量相当于小米SU7上市13个月累计销量的总和,特斯拉Model Y去年在华销量的一半,理想L6一年的销量总和。

压力迅速传导到销售端。某新势力品牌销售人士坦言:“这个周末客流减少五成,全跑去隔壁看小米了”。而小米门店,拼车试驾已是常态。“现在定车,YU7标准版要等一年零一个月提车,Max版要等6-8个月提车”,小米汽车销售对「」说,“定SU7等的时间短一点,大概半年。”

YU7的火爆甚至催生了灰色生意:闲鱼上黄牛加价超1万元转卖订单,转让“首提资格”的生意悄然兴起。

小米汽车门店内围观YU7的顾客

「」摄

这场冲击波也在资本市场引发了连锁反应:小鹏、蔚来、理想(美股)、零跑等新势力股价应声下跌3-7%不等。而被YU7直接对标的特斯拉,股价正常波动,美股收跌0.54%。

与之形成鲜明对比的是,小米美股ADR暴涨近10%,次日港股直接高开8%,市值突破1.6万亿港元,创下历史新高,截至发稿,其总市值1.53万亿港元。

对现在的小米来说,产能是生死大考。供应链人士测算,SU7积压的订单和YU7新增的近30万订单,可能需要整整一年才能消化。

目前小米已刷新App中订单交付周期:标准版锁单后最快53-56周交付(≈13个月);Pro版锁单后最快48-51周交付(≈12个月);Max版锁单后最快33-36周交付(≈8个月)。

这让人想起,去年SU7初期交付周期冲至32~40周上下,一度导致部分用户退订,甚至转投可以提现车的品牌。

对此,一位关注新能源汽车的投资人称,友商的第一波反扑必然是价格战与权益升级。“多个车型的降价预案早就准备好了”,有渠道人士称。

但这场由YU7引爆的战争远非价格、产品层面那么简单。上述投资人强调,这次形势没有去年SU7那么乐观,车圈势必会进行一场更深刻、更长期的反思。“YU7上市后谁最难受?竞品格局会如何?”这可能是2025年车圈最受关注的问题。

对标Model Y:

订单量没悬念,交付量超不过

在讨论小米YU7和竞品的竞争前,先明确一点:当下中国电动车市场的竞争集中在两大主力战场,10万元以下的经济车型和20-35万元的中高端车型。而后者可以说是特斯拉Model Y的绝对优势区域,2024年其平均月销4万辆,单月峰值甚至冲破6万辆。

现在,小米YU7以“高配低价”的一贯策略向Model Y“宣战”:25.35万元的起售,比Model Y低1万元,同时,从动力、续航、操控灵活性到智驾硬件(YU7是英伟达Thor芯片+激光雷达,特斯拉是自研FSD和Hardware4.0硬件,未配备激光雷达)都一一对标Model Y。

长期在新能源汽车行业的资深人士李锋分析道,一出场就照着Model Y“打”的车型很多,但值得同行关注的是,雷军重构了一套对标Model Y的叙事逻辑。

雷军在发布会上没有像其他同行一样比拼激光雷达算力、高压平台参数,而是花时间详解主驾零重力座椅、天际屏、车库一键找车、晕车舒缓模式等——“强调细节体验、把情绪价值给到位,然后才讲性能、续航……”

YU7开售前,市场就开始讨论一个问题:小米YU7能超过Model Y吗?

如果看订单量那几乎是没有悬念的。YU7首日28.9万订单,相当于Model Y 2024年在华半年的销量,也远超Model Y今年以来的月均新增订单(2-5万辆)。

但YU7短期的交付量超不过Model Y。花旗银行在报告中预测,YU7若无产能限制,成熟月销量可达6万至8万辆。但一位供应链人士强调,小米现在最大的压力恰恰来自产能,大量YU7准车主要等到2026年才能提车。

据上述供应链人士测算,小米二期工厂(为生产YU7而建)7月投产,第一批YU7在和SU7“抢”产能、部分由一期工厂生产的情况下,首月交付量可能能冲到3万;等二期工厂完成产能爬坡后,即便“加班加点”,产能利用率200%,年产量达到30万台左右,月产能稳定在2.5万台已经不易。

比较理想的情况下,如果一期工厂能持续满载,一同消化小米YU7产能,每月拉到3万台,那么,小米在手的近30万订单,也足足需要10个月的时间消化。

对于交付时间,小米汽车销售人员对「」表示,6月29日定车,YU7标准版提车要等一年零一个月,Max版提车要等6-8个月,时间差是因为标准版的订单量远超另外两个版本。

这与小米App中更新后的订单交付周期一致:标准版锁单后最快53-56周交付,Pro版锁单后最快48-51周交付,Max版锁单后最快33-36周交付——最长的要等近14个月。

而特斯拉上海工厂年产能达到95万辆,月均产能可达到7.9万辆。其中国官网显示,焕新Model Y的交付周期在2-4周。

这个时间差对小米来说不占优势。SU7去年刚交付时,周期达到32-40周,“部分用户一度因为等待时间过长而退订,甚至转投可以提现车的品牌,其中就包括特斯拉”,行业观察人士贾琛称。

那长期去看,YU7的常态销量能不能匹敌Model Y?

有不少声音看好YU7,原因之一是Model Y的号召力大不如前:今年3月借改款冲至4.8万辆巅峰,但4月骤降至2万辆,5月勉强回升至2.5万辆——这样算下来,前5个月平均交付量仅2.5万辆,同比暴跌73.6%。

总结来看,YU7无疑是25W+级别国产纯电SUV产品里,对Model Y最具威胁的挑战者,但断言它是“Model Y杀手”还为时尚早——如果仅以短期订单论,YU7已经证明国产车在参数、体验上有围猎Model Y的能力,国产品牌有对抗这家美国新能源车企在品牌层面的号召力;

如果以长期“销量”为标准,YU7胜负,一方面要看交付后的口碑。这将直接影响后续销量,“尤其是不能出现恶性事故,否则可能触发二次舆情”,李锋称。

另一方面也要特斯拉会出什么牌。李锋举例说,如果价值6.4万元的FSD对华开放半年或长期试用,对潜在用户是非常有吸引力的。再比如,有媒体曾报道特斯拉正开发“青春版Model Y”,通过减配拉低起售价。

冲击“六大门派”:

智界R7反应最快,小鹏G7或受波及

尽管YU7的PPT上写满了“对标Model Y”,但特斯拉股价仅微跌0.54%。相比之下,小鹏、蔚来、理想(美股)、零跑等新势力股价应声下跌,跌幅3-7%不等。

“YU7大火,最危险的不是Model Y,而是和它市场定位重叠的国产同价位玩家。”关注新能源汽车的投资人赵路对此表示。

参考小米SU7上市后,第一竞品Model 3(销量保持纯电动中型车前三)受到的整体影响不大,其他竞品,如极氪001/007、⼩鹏P7、智界S7,均在小米SU7上市后出现销量下滑。如今,同样的剧情正在25-35万纯电SUV战场重演。

更耐人寻味的是车圈氛围的戏剧性反转。小米YU7开售发布会前,李想、何小鹏、李斌等新势力创始人还通过微博为YU7送上祝福。但YU7发售后,东风日产高管质疑“用户交车时间可能超过一年”,并暗示消费者盲目跟风,而后因言论引爆舆论,删除内容并公开道歉;零跑创始人朱江明表示,“看到小米YU7卖这么多,倍感压力”,更是道出了行业的集体焦虑。

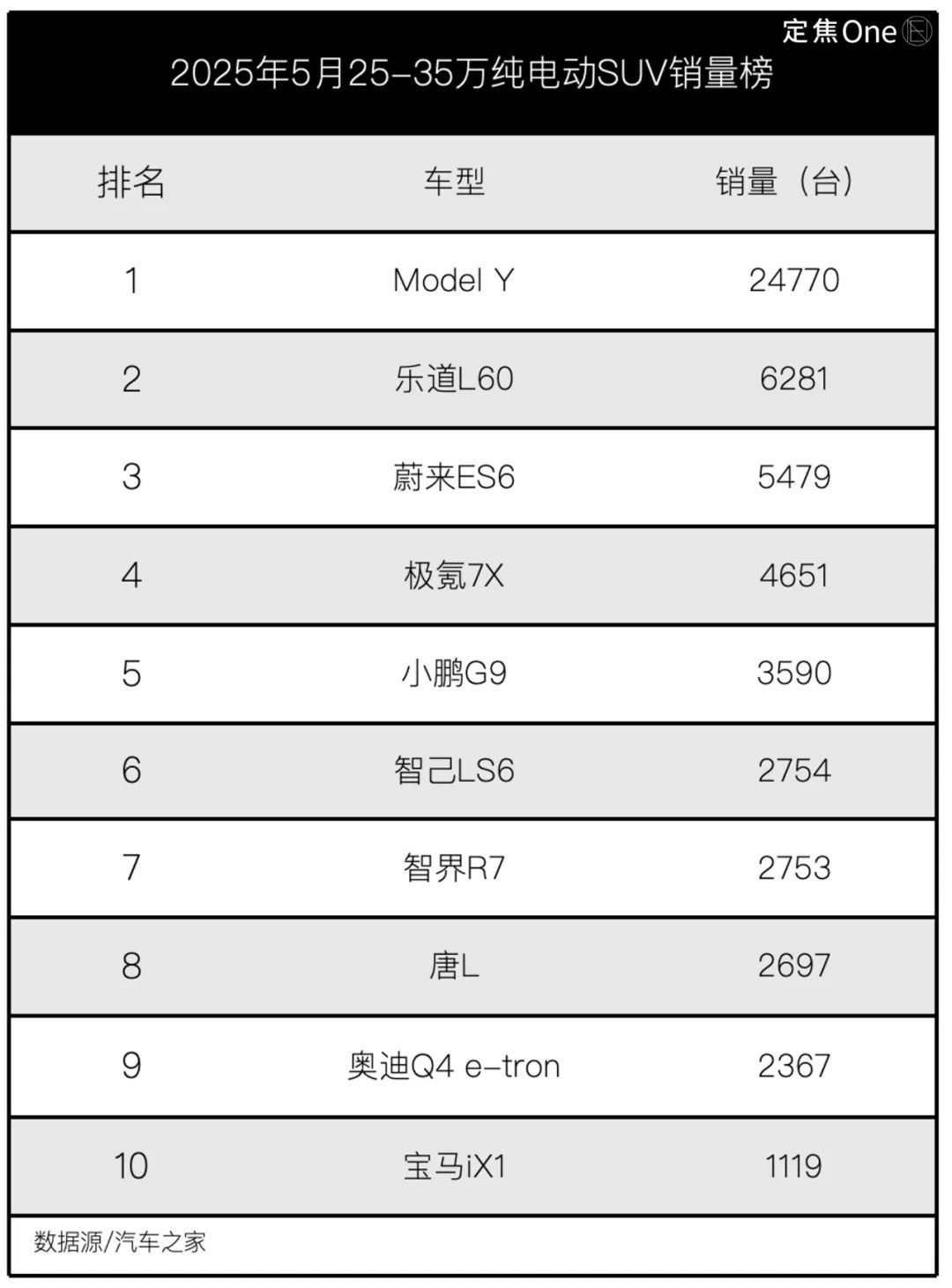

车圈这场恐慌,源于25-35万纯电SUV市场的脆弱格局。翻开25-35万纯电SUV销量榜,除了Model Y凭借月均2.5万辆的销量稳居第一,还没有月销稳定破万的选手。

贾琛分析,YU7大火后,榜单中很多车型的销量都会受到波及。号称“围攻Model Y”的国产六大门派——乐道L60、极氪7X、智己LS6、智界R7、阿维塔07、岚图知音——因与YU7的直接竞争关系明显,订单有分流风险。

反应最快的智界R7,在小米YU7发布同日推出限时补贴2万元、综合补贴最高至5.4万元,时间截止到7月31日。外界推测智界此举大概率是受到小米YU7影响。

在以上车型之外,小鹏G7(小鹏本年首款全新车型,7月3日即将上市)预计受影响也较大。贾琛分析称,小鹏G7与小米YU7价格区间相近,目标客户群体有一定重叠。

花旗银行在报告中指出,由于YU7吸引更多关注,小鹏G7的定价可能下调至21万元。小鹏G7此前已经公布预售价,新车共推出Max和Ultra两个版本,预售价23.58万元起。

当然, 这场“围剿”的最大变数还是小米YU7的产能。贾琛预测,接下来,在YU7产能爬坡期间,还会有竞品通过降价或增加权益,留住订单、抢潜在用户。换一种角度看,这也是留给其他竞品关键的窗口期。

两个隐蔽对手:

理想的纯电,问界的生态

在这场看似针对Model Y的狙击战,小米YU7还有两个更隐蔽的对手——理想汽车的纯电野望,与赛力斯问界的生态护城河。

小米YU7与理想分属纯电与增程赛道,本应“井水不犯河水”,但理想即将上市的纯电i6、i8,预计定价在25-35万元区间,将与YU7在相同战场短兵相接。

去年MEGA首战不利后,理想将纯电反攻寄托于2025年下半年,计划以i6主攻家庭市场、i8对标豪华车型。但YU7的提前引爆,且强调前排零重力座椅、后排收纳抽屉、宠物模式等设计——理想又多了一个抢家庭定位的对手。

然而,考虑到小米汽车产能紧张,赵路认为,理想i8、i6有望承接YU7部分外溢订单,但对于理想来说,可能要“抢”产能,如果等到9月上市,时间差优势就不多了。

图源 / 小米汽车微博

相比理想,赛力斯问界因为价格带错层(销量支柱M8/M9稳守40万+)、增程的技术路线,与25万元的YU7看似毫无交集,但赵路表示,如果把增程车型也考虑进去,问界M5(指导价22.98-27.98万元)作为中型增程SUV,与YU7在尺寸、价位及家庭用户定位上存在重合,是赛力斯阵营中最易受YU7冲击的车型。

更值得警惕的是,小米2026年即将推出的车型YU9(增程+纯电),定位中大型SUV,如果又是爆款,那会对理想、问界有直接影响。

小米SU7热销对市场的冲击,远不止于车型层面,还暴露了传统高端化路径的短板。

来自传统汽车公司的人士卢涛告诉「」,多家车企的内部都在重新评估高端化战略。

“有些车企虽然在技术和海外市场领先,但高端品牌形象屡受质疑,此次因小米SU7大卖,而被股东和用户批评外观、内饰等等。”在卢涛看来,虽然这些声音多是主观评价,但背后反映的是“缺乏情绪价值”。

他进一步分析,小米YU7的火爆,说明用户愿意为“技术+情绪共鸣+生态价值”支付溢价,反观部分技术领先却困于高端化的车企,症结一在于工程师思维与用户需求的错位,二是部分车企在数字营销能力、流量话语权上的短板亟需重视和扭转。