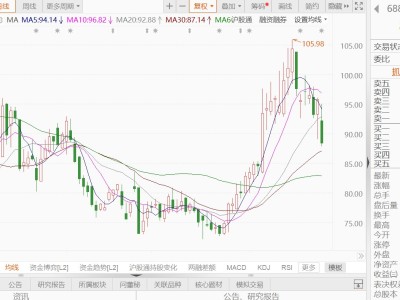

东吴证券研报指出,雅化集团Q4业绩亮眼,略好于预期。公司预告25年归母净利6.0~6.8亿元,同比增133%~164%,中值6.4亿元;其中Q4归母净利2.7至3.5亿元,同比160至238%,环比34%~75%,中值3.1亿元。Q4预计公司民爆业务贡献利润1.3-1.5亿元,环比基本持平,全年合计贡献5.5亿,同增10%。公司布局海外大矿服务业务,目前在非洲、澳洲已获得项目,随着项目推进,将逐步贡献增量,我们预计未来年复合增长25%+。展望26年,我们预计公司锂盐产能达13万吨,出货量我们预计10万吨+,同比+67%,权益自有资源规模3.8万吨,若按照碳酸锂价格15万/吨,对应可贡献23亿+利润。同时公司未来将进一步拓展自有矿山规模。考虑公司碳酸锂涨价弹性,给予26年16x估值,对应目标价38元,维持“买入”评级。