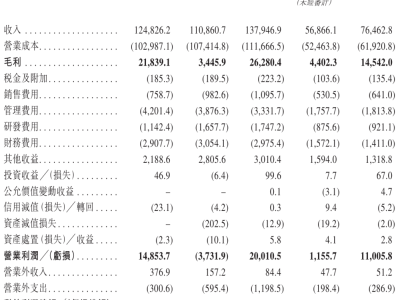

meta最新发布的2025财年第三财季财报显示,公司核心财务指标呈现显著分化态势:营收端表现强劲,净利润却因特殊因素大幅下滑。当季营收达512.42亿美元,较去年同期增长26%,超出华尔街预期均值近18亿美元。这一增长主要得益于广告业务的突破性表现——端到端AI广告工具年化营收突破600亿美元,WhatsApp点击广告营收同比激增60%,Advantage Plus自动化方案更帮助广告主降低14%的获客成本。

净利润端却遭遇“断崖式”下跌。受美国《大而美法案》引发的159.3亿美元一次性非现金所得税费用影响,当季净利润仅27.09亿美元,同比暴跌83%,每股收益1.05美元远低于分析师预期的6.72美元。不过财务数据存在“隐性亮点”:剔除该一次性税费后,调整后每股收益可达7.25美元,有效税率回归14%的正常水平。首席财务官苏珊・李在分析师会议中强调,新税法将为未来带来显著现金税收节约,后续无类似支出。

元宇宙相关部门Reality Labs的业绩成为市场关注焦点。该部门当季营收同比大增74%至4.70亿美元,远超市场预期的3.16亿美元,但营业亏损仍达44.32亿美元,相当于日均亏损约4900万美元。值得注意的是,这一亏损已较市场预期的51亿美元收窄,营收增长几乎完全依赖AI硬件突破——与EssilorLuxottica合作的雷朋、欧克利AI智能眼镜销量暴增,新款Ray-Ban显示眼镜48小时售罄,合作方财报亦确认其带动销售额增长。不过VR业务短期承压明显:由于去年Q4 Quest 3头显上市形成高基数,叠加今年零售提前备货导致Q3销量透支,meta预计Reality Labs第四季度营收将同比下滑。截至目前,该部门自2020年末以来的累计亏损已超700亿美元。

财报透露出meta战略重心的根本性调整。原“元宇宙”负责人Vishal Shah被调任AI产品副总裁,接管超级智能实验室(MSL),而元宇宙业务改由Gabriel Aul与Ryan Cairns联合接管。这一人事变动与资本开支计划形成呼应:公司将2025年资本支出预期上调至700-720亿美元,较此前上限持平但下限提升40亿美元,且明确2026年增速将“显著高于2025年”,核心投向AI数据中心与算力基建。扎克伯格在分析师电话会议中直言:“超前建设算力是正确策略”,即使超级智能研发滞后,超额算力也可用于核心业务,最坏情况下将暂缓基建。

目前meta AI月活已超10亿,LAMA 4模型优化带动使用率提升,企业级AI在菲律宾、墨西哥试点产生数百万次用户对话。公司正探索AI与元宇宙的技术协同路径,例如将AI生成的虚拟场景应用于社交平台,或通过智能眼镜实现增强现实交互。这种技术融合能否为持续烧钱的元宇宙业务找到新突破口,将成为市场观察meta长期战略成效的关键指标。