春节前的最后一个交易日(A股),受隔夜美股市场大跌、以及节前效应的情绪影响,收绿。

对于没能在春节前领最后的一个股市红包,难免会有一点小小的失望。

不过无伤大雅,因为两周之后就重新开市。

大家反而可以趁机沉淀一下,度假之余,顺道思考一下节后的布局。

有几点,可以提前重点地说一说。

01

黄金坑?

第一个,要说的腾讯。

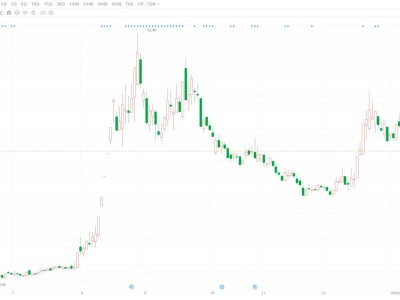

最近的表现确实让人有些揪心,作为港股的“定海神针”,从25年10月的高位回调,至今跌幅已经达23%,市值跌没了1.43万亿,这两周经历了两波非常明显的连续回撤,MA250及以下的技术线,全部击穿。

近期主要杀跌因素,是税收传闻、自身产品的“左右互搏”等,混合了估值和情绪的双杀。

不过,基本面其实并没有发生根本性变化,它依然可以看成“科技类的公用事业股+超级投资基金”的组合。

根据2026年2月最新的机构共识,腾讯2026年的前瞻 PE实际上只有约15-16倍,如果把外部投资的价值从市值中扣除,腾讯纯核心业务(游戏+社交+广告)的实际PE只有13倍左右,和机构预测腾讯2026年的EPS增长约在12%-15%相匹配。

换句话说,估值已经不算贵,而且如果算上另外两个指标,这个估值底是有支撑的。

一个是回购,连续的、日均数亿港元,年回购总额近千亿;另一个股息率,基本稳定在4-5%左右。

要知道,腾讯的定价权基本由内外的大资金决定,这两个指标很符合他们的胃口,对比美股的同类科技股的高估值,“便宜”就更明显了。

这就是外资改变过去几年对于腾讯,甚至对恒生科技的看法,他们倾向于认为,港股科技股的低估值和尚算不错的基本面,是一个能够对冲美股AI科技高估值的洼地,且全球大部分基金目前仍处于“低配”中国的状态,存在“再平衡”需求。

加上近期人民币走强,有可能加快这种“再平衡”。

另外,内地资金持续南下,腾讯这类公司,也包括恒生科技指数,会成为重要的流向地。

即使利空传闻成真,也只是杀估值,而非杀逻辑,而这段时间的连续下跌,一直在自我消化,反而是技术性反弹的力量在累积。

当然了,想要估值中枢向上,难度也不小,因为在AI上的投入较为克制,和其他巨头动则千亿级别的资本开支没法比。

并不是没有钱,只不过他可能更愿意把千亿资金投入到回购中,这强化了市场对其科技类的公用事业股的认知,弱化了其实它也是AI成长赛道中的重要一员。

正在进行的AI红包大战,让市场一度见识到腾讯的主动出击,但问题在于,和11年前的抢占电子支付不同的是,那时腾讯已经完全掌握电子支付技术,但现在拼的是AI,敢不敢说自己已经完全掌握了呢?

从国内用户的反应来看,大家每天都在谈论DeepSeek-V4,谈论豆包,谈论新鲜出炉的Seedance 2.0,涉及元宝的好像并不多。

这点,会令到一些投他AI成长的人感到无奈。

总结下来,如果你将腾讯定义为“科技类的公用事业股+超级投资基金”,那他的估值是合理的,甚至是低估的,说是阶段性的黄金坑也不违和;但如果你将其定义为AI成长股,并以此作为其有估值提升的理由,那最好还是等等他的AI数据出来再下结论,也不需要等很久,下个月年报就会有说法。

02

一个确定性机会

2026年,全球AI产业的核心叙事完成根本性切换。

当Copilot企业用户超5000万、Seedance 2.0红遍全球,市场最终确认:

AI投资逻辑已从“算力军备竞赛”,全面转向“应用商业化兑现”。

全球范围内,微软Copilot可能是2026年全球AI应用商业化最重要的参照系。

1月29日财报披露,Copilot for Microsoft 365企业付费用户达5200万,环比净增1200万,用户留存率稳定在91%,客单价维持30美元/月。

这一数据向资本市场证明了两件事:

第一,企业愿意为“降本增效”支付显著溢价;第二,AI功能可以成为成熟软件的提价工具,而非免费赠品。

不过,要注意的是,海外的这些AI应用股的估值已充分反映乐观预期。

Palantir远期市销率远超20倍,Snowflake对应2026年PS约13倍,而其收入增速已放缓至22%。

这也是2026年美股AI应用板块的核心矛盾:“预期差收窄”,即超额收益需要持续超预期的业绩来支撑。

与美国不同,中国AI应用板块正处于“渗透率突破临界点”与“估值尚未充分定价”的叠加窗口。

QuestMobile数据显示,截至2026年1月,国内AI原生应用月活用户达3.2亿,同比增长78%,渗透率首次超过30%。

更具信号意义的是使用时长:从2024年的日均8分钟提升至34分钟,已接近短视频的一半。“尝鲜”已进化为“依赖”。

特别是Seedance 2.0,美国LifeX风险投资公司的伊尼亚基·贝伦格尔说:“仅靠提示词(场景、多镜头、音效、配音等)就能创作出这样的内容,简直不可思议这一领域发展速度惊人,而中国看起来走在了前面。”

商业模式升级正在发生。

如财务软件公司,正尝试从“软件授权”转向“按发票处理量计费”,智能医疗也从“政府项目制”转向“按调用次数收费”。

这种从线性收入到指数收入的跃迁,是估值体系重塑的核心驱动。

现在,A股对此定价仍停留在传统软件估值框架下,尚未充分计入AI带来的商业模式溢价。

机构方面,美股AI应用已连续三年超配,机构持仓拥挤;港股/A股AI应用经历尚处于低位。

“预期差修复”一旦启动,其幅度与速度都将超出当前多数人的想象。

不过,疯狂的资金行为,也极易造成估值层面的高波动,警惕过山车行情。

03

一个风险点

这个主要集中在海外算力层面,虽然有点遥远,但不能无视它的负面传递效应。

在已经披露完的四大AI云计算厂商中,微软、谷歌、亚马逊、meta,全部增加了今年的资本开支,总额达到6500亿美元。

这些数字不仅高于市场预期,而且增长幅度非常高,全部超过50%,谷歌接近1倍。

市场一改往年的态度,开始担心这些巨额支出计划是否拖累公司的利润和现金流,这也是财报公布后,这些大厂的股价大多数都跌幅明显的原因。

当然了,目前大厂的资产负债表健康度并没有什么问题,净债务/EBITDA比率低,他们的利润率和产生自由现金流的能力也没有改变,有能力支撑这些资本开支计划。

风险就在于,经过几年的估值抬升,大厂们目前正进入一个极其挑剔、容错率极低的阶段。

在2023-24年,即便公司财报一般,市场也会因为“AI 愿景”给它估值。

但2026年的市场环境,已经从“普涨逻辑”变成了“淘汰赛逻辑”,市场要的是“EPS的实质性爆发”。

高盛就算过一笔账:过去十年,大型科技股产生的利润通常是资本开支的2-3倍,2025-27年平均每年5000-6000亿美元的资本开支,要维持常规回报率,这些公司需要实现每年超过1万亿美元的利润。

而刚刚披露的25年财报,四大云计算厂商的总利润,只有3700亿美元。

很明显,巨大的资本开支,至少现在看是没有换回同比例收入增长的。

另外,因为大量的现金被用来支付资本开支,也减低了他们的回购能力,加上美联储货币政策存在变数,使得估值又失去了两层缓冲垫。

巨头们,现在似乎进入到一个极端拉扯的状态,他们的CEO绝非不明白巨额资本投入的风险,但他们并没有选择,因为如果不投,会面临战略性淘汰的风险,这本身是一场关乎生死的非对称风险博弈。

结果,他们宁愿面对财务上承压、媒体的挑刺以及投资者的唾骂,也要拼命把自己留在AI这个牌桌上,况且,除了股市融资,还有债市。

因此,看26年的美股AI大厂,必须放弃过去几年的乐观情绪,要做一个简单的认知转换,只要财报中有瑕疵,机构毫不犹豫地砸盘,甚至引发系统性的抛售,别露出惊讶的表情。

而且,股价的反应,通常不是跌2%,而是直接崩10-20%,因为除了这种暴力的方式,很难完成估值的理性调整。

04

结语

2026年的AI科技这艘大船,可能会非常颠簸,切换也会相当剧烈。

恰似有人辞官归故里,有人星夜赶科场。

在这种情况下,求稳成了一个最好策略之一。

要求稳,也很简单,因为市场无论如何变化,始终不会脱离股价的两个核心定价因素--基本面和估值面。

一个能确保你不买错,另一个则确保你不买贵。

长远看,AI依然会源源不断地创造出商业价值和投资价值,只不过你得保证这些价值,会最终落到你的口袋里。

换言之,你要做的,是让自己成为收割者,而不是被人收割。

如果不行,也别成为那个“耗材”。